一般纳税人营改增后设计费的账务处理。

1、如果是收到的设计费,计入“主营业务收入”或“其他业务收入”科目。借:银行存款(现金)贷:主营业务收入(其他业务收入)服务业,取得的收入不缴纳增值税,属于营业税业务范围。如果是支付的设计费,计入“营业费用(或管理费用)--设计费”科目。

2、你们是营改增的企业,应缴纳的3%就是增值税而不是营业税,所有营改增企业均不再缴纳营业税,所以地税只申报除营业税以外的其他税种。

3、营改增后日常费用的账务处理营改增以后的各种项目及税率:日常费用不能抵扣的项目:购进的旅客运输服务、贷款服务、餐饮服务、居民日常服务和娱乐服务。纳税人贷款支付的相关手续费、咨询费等费用,其进项税额不能从销项税额中扣除。

营改增之后会计处理应该作哪些调整

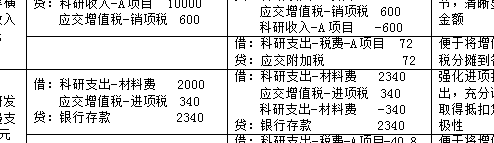

对于一般纳税人,当提供应税服务时,允许从销售额中扣除非试点纳税人价款的,应在“应交税费——应交增值税”科目下增设“营改增抵减的销项税额”栏,记录减少的销项税额。

增值税检查后的账务调整,应设立“应交税金—增值税检查调整”专门账户。

营改增后,增值税会计处理应该按照以下步骤进行: 在会计核算上,应设置应交税费-应交增值税科目,用于核算企业应交纳的增值税。

为帮助企业做好营改增后增值税有关会计核算工作,财政部日前起草并印发《关于增值税会计处理的规定(征求意见稿)》。《征求意见稿》从明细科目和专栏的设置、相关业务的日常核算,到财务报表相关项目的列示,全面规范了企业增值税有关会计处理。

在营改增的会计处理中,试点纳税人对于差额征税的处理有所不同。对于一般纳税人,增设“应交税费——应交增值税”科目下的“营改增抵减的销项税额”专栏,记录因扣除非试点纳税人价款而减少的销项税额。

营改增账务处理

1、应交增值税还应分别“进项税额”、“销项税额”、“出口退税”、“进项税额转出”、“已交税金”等设置专栏。(三)应交增值税的主要账务处理。

2、收到营改增之前的发票,还是可以正常入账的,毕竟是公司的正常业务,不过这个不能抵扣企业所得税,如果项目没有进行土地增值税清算,这个就还是可以计入进去,可以少交一些土地增值税。

3、(一)取得资产或接收劳务等业务的账务处理。采购等业务进项税额允许抵扣的账务处理。采购等业务进项税额不得抵扣的账务处理。购进不动产或不动产在建工程按规定进项税额分年抵扣的账务处理。货物等已验收入库但尚未取得增值税扣税凭证的账务处理。购买方作为扣缴义务人的账务处理。

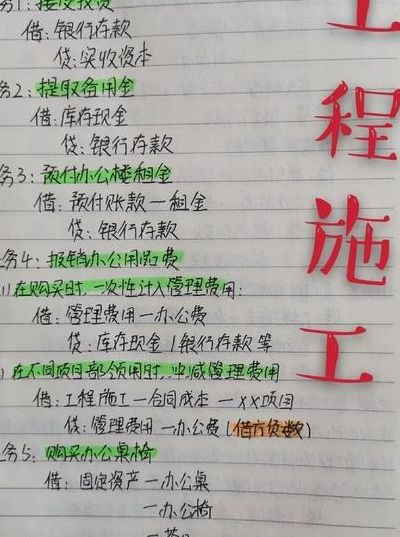

营改增后施工企业的帐务怎么处理

营改增之后很多中、小施工企业必须要建立建全一套完整的核算账目。大家都知道营业税是按流转额为依据而征收的税种,当时企业需要开工程结算发票,一般是带钱去税务局,该收的税费一次收完,月末申报期内企业在网上申报一下,操作简单易行。税务局对施工企业后续管理说实话是不到位的。

在施工过程中,财务人员应重点关注工程款的收付和进度结转,同时要做好“营改增”后会计科目的设置及日常税务核算工作。到了工程项目的结算期,需要注意的问题包括内部沟通、保证金保函的收回和账务的全面梳理等。在建筑施工企业的会计核算中,建造成本由直接成本和间接成本组成。

设置“合同结算—收入结转”科目反映工程施工合同按履约进度结转的收入金额。