赡养老人专项扣除多少

年赡养老人专项附加扣除标准为每月2000元。其中,独生子女按照每月2000元的标准定额扣除;非独生子女与兄弟姐妹分摊每月2000元的扣除额度,每人分摊的额度不能超过每月1000元。

年度,我国规定的赡养老人专项附加扣除标准为每月2000元。对于独生子女,其每月可按照此标准享受2000元的定额扣除;而非独生子女的扣除则需与兄弟姐妹共同分摊,每人每月扣除额度不超过1000元。

赡养老人专项要按实际情况扣除。纳税人是独生子女的,按每月2000元的标准定额扣除。纳税人是非独生子女的,和兄弟姐妹分摊每月2000元的扣除额度,每人分摊的额度不能超过每月1000元。可以让赡养人均摊或约定分摊,也可以让被赡养人指定分摊。约定或指定分摊的,要签订书面分摊协议。

老人赡养专项附加扣除的标准为:纳税人为独生子女的,按照每月2000元的标准定额扣除;纳税人为非独生子女的,由其与兄弟姐妹分摊每月2000元的扣除额度,每人分摊的额度不能超过每月1000元。可以由赡养人均摊或者约定分摊,也可以由被赡养人指定分摊。

2023年赡养父母专项扣除标准

年赡养老人专项扣除的标准如下:纳税人为独生子女:每月2000元纳税人为非独生子女,可以兄弟姐妹分摊每月2000元的扣除额度,但每人分摊的额度不能超过每月1000元。具体分摊的方式:均摊、约定、指定分摊,约定或指定分摊的,需签订书面分摊协议,具体分摊方式和额度确定后,一个纳税年度不变。

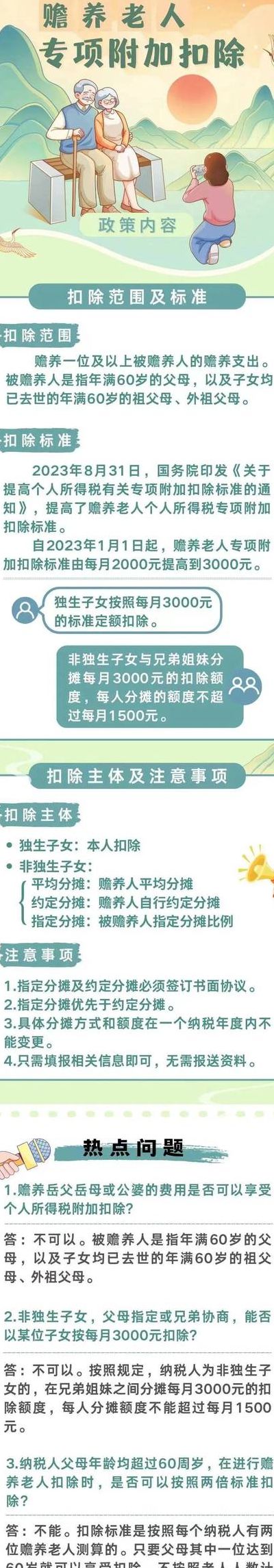

赡养老人专项扣除的标准是3000元。自2023年1月1日起,赡养老人专项附加扣除标准是每月3000元。其中,独生子女按照每月3000元的标准定额扣除;非独生子女与兄弟姐妹分摊每月3000元的扣除额度,每人分摊的额度不能超过每月1500元。 需要分摊享受的,可以由赡养人均摊或者约定分摊,也可以由被赡养人指定分摊。

具体标准是:当子女人均月收入低于最低生活保障线时,视为该子女无力向父母提供赡养费;当子女家庭人均月收入高于最低生活保障线时,超出部分,二个子女以内的按50%计算赡养费,三个子女以上的按40%计算赡养费。

赡养老人专项扣除是多少

年赡养老人专项附加扣除标准为每月2000元。其中,独生子女按照每月2000元的标准定额扣除;非独生子女与兄弟姐妹分摊每月2000元的扣除额度,每人分摊的额度不能超过每月1000元。

纳税人赡养一位及以上被赡养人的赡养支出,统一按照以下标准定额扣除:(一)纳税人为独生子女的,按照每月2000元的标准定额扣除;(二)纳税人为非独生子女的,由其与兄弟姐妹分摊每月2000元的扣除额度,每人分摊的额度不能超过每月1000元。可以由赡养人均摊或者约定分摊,也可以由被赡养人指定分摊。

年度,我国规定的赡养老人专项附加扣除标准为每月2000元。对于独生子女,其每月可按照此标准享受2000元的定额扣除;而非独生子女的扣除则需与兄弟姐妹共同分摊,每人每月扣除额度不超过1000元。

年赡养老人专项扣除的标准如下:纳税人为独生子女:每月2000元纳税人为非独生子女,可以兄弟姐妹分摊每月2000元的扣除额度,但每人分摊的额度不能超过每月1000元。具体分摊的方式:均摊、约定、指定分摊,约定或指定分摊的,需签订书面分摊协议,具体分摊方式和额度确定后,一个纳税年度不变。

老人赡养专项附加扣除的标准为:纳税人为独生子女的,按照每月2000元的标准定额扣除;纳税人为非独生子女的,由其与兄弟姐妹分摊每月2000元的扣除额度,每人分摊的额度不能超过每月1000元。可以由赡养人均摊或者约定分摊,也可以由被赡养人指定分摊。

我国法律明确规定,个人所得税专项扣除中,赡养老人支出有明确的标准。赡养一位或以上的被赡养人,扣除方式如下: 独生子女的纳税人,每月可享受2000元的定额扣除。这意味着,如果纳税人是独子,他们可以直接按照这个数额来申报免税。

专项扣除赡养老人扣除标准

赡养老人专项附加扣除的最高标准为每月2000元。 赡养老人专项附加扣除的标准分为两种情况:- 独生子女:每月扣除2000元。- 非独生子女:每月2000元的扣除额度由兄弟姐妹分摊,每人每月扣除额度不得超过1000元。

规定,纳税人赡养一位及以上被赡养人的赡养支出,统一按照以下标准定额扣除:(一)纳税人为独生子女的,按照每月2000元的标准定额扣除;(二)纳税人为非独生子女的,由其与兄弟姐妹分摊每月2000元的扣除额度,每人分摊的额度不能超过每月1000元。可以由赡养人均摊或者约定分摊,也可以由被赡养人指定分摊。

年赡养老人专项附加扣除标准为每月2000元。其中,独生子女按照每月2000元的标准定额扣除;非独生子女与兄弟姐妹分摊每月2000元的扣除额度,每人分摊的额度不能超过每月1000元。

纳税人为独生子女的,按照每年4万元(每月2000元)的标准定额扣除;纳税人为非独生子女的,应当与其兄弟姐妹分摊每年4万元的扣除额度,每一纳税人分摊的扣除额最高不得超过每年12000元。其他法定赡养人:指祖父母、外祖父母的子女已经去世,实际承担对祖父母、外祖父母赡养义务的孙子孙女。

个人所得税赡养老人扣除的条件包括: 被赡养老人必须年满六十岁。 被赡养人包括那些子女已经去世的祖父母和外祖父母。 如果纳税人身为独生子女,每月可以按照2000元的标准定额扣除。 如果纳税人不是独生子女,需要与兄弟姐妹分摊每月2000元的扣除额度,每人分摊的额度不得超过每月1000元。

纳税人为独生子女的,每年可按照4万元的标准定额扣除赡养老人费用,即每月2000元。 纳税人为非独生子女的,应与兄弟姐妹共同分摊每年4万元的扣除额度,每位纳税人分摊的扣除额不得超过每年12000元。

赡养老人专项附加扣除的标准是什么

赡养老人专项附加扣除的最高标准为每月2000元。 赡养老人专项附加扣除的标准分为两种情况:- 独生子女:每月扣除2000元。- 非独生子女:每月2000元的扣除额度由兄弟姐妹分摊,每人每月扣除额度不得超过1000元。

根据《国务院关于印发个人所得税专项附加扣除暂行办法的通知》第二十三条规定,本办法所称被赡养人是指年满60岁的父母,以及子女均已去世的年满60岁的祖父母、外祖父母。 第二十九条:本办法所称父母,是指生父母、继父母、养父母。本办法所称子女,是指婚生子女、非婚生子女、继子女、养子女。

年赡养老人专项附加扣除标准为每月2000元。其中,独生子女按照每月2000元的标准定额扣除;非独生子女与兄弟姐妹分摊每月2000元的扣除额度,每人分摊的额度不能超过每月1000元。

规定,纳税人赡养一位及以上被赡养人的赡养支出,统一按照以下标准定额扣除:(一)纳税人为独生子女的,按照每月2000元的标准定额扣除;(二)纳税人为非独生子女的,由其与兄弟姐妹分摊每月2000元的扣除额度,每人分摊的额度不能超过每月1000元。可以由赡养人均摊或者约定分摊,也可以由被赡养人指定分摊。

个人所得税法规定,纳税人在赡养年满60岁以上的父母以及子女均已去世的祖父母、外祖父母时,其赡养支出可作为专项附加扣除在计算个人所得税前扣除。 对于独生子女纳税人,每月可按照2000元的标准定额扣除赡养老人支出。对于非独生子女纳税人,每月2000元的扣除额度应与兄弟姐妹分摊。

个税专项扣除赡养老人标准

纳税人为独生子女的,按照每年4万元(每月2000元)的标准定额扣除;纳税人为非独生子女的,应当与其兄弟姐妹分摊每年4万元的扣除额度,每一纳税人分摊的扣除额最高不得超过每年12000元。其他法定赡养人:指祖父母、外祖父母的子女已经去世,实际承担对祖父母、外祖父母赡养义务的孙子孙女。

纳税人为独生子女的,每年可按照4万元的标准定额扣除赡养老人费用,即每月2000元。 纳税人为非独生子女的,应与兄弟姐妹共同分摊每年4万元的扣除额度,每位纳税人分摊的扣除额不得超过每年12000元。

个税赡养老人扣除标准为每月3000元,适用于赡养年满60岁以上的父母或祖父母。 根据《中华人民共和国个人所得税法》相关规定,纳税人赡养年满60岁以上的父母以及子女均已去世的祖父母、外祖父母的赡养支出,可以在计算个人所得税前扣除。 赡养老人专项附加扣除的每月标准为3000元。

赡养老人个税专项扣除的条件其实很简单,只要家中你赡养的被赡养人中有一位年满60周岁,即可享受个税专项扣除。如果你是独生子女,每月可扣除2000元。如果你还有兄弟姐妹,这2000元的额度需要在兄弟姐妹之间分摊,可以均摊,可以约定分摊,也可以指定分摊。

赡养老人专项附加扣除的享受主体包括:- 负有赡养义务的所有子女。- 当祖父母或外祖父母的所有子女均已去世时,负有赡养义务的孙子女或外孙子女。- 纳税人若赡养年满60岁的父母,或子女均已去世的年满60岁的祖父母、外祖父母,则符合扣除政策。 赡养老人专项附加扣除的金额为每月2000元定额。