所得税的会计分录怎么做

1、企业所得税会计分录为借:所得税费用,贷:应交税费—应交企业所得税;上交时,借:应交税费—应交企业所得税,贷:银行存款。

2、企业在收到当年的所得税退税或因汇算清缴退回的以前年度所得税时,会计分录处理方式为:借方记银行存款,贷方记所得税费用红字,若为当年所得税退税;借方记银行存款,贷方记以前年度损益调整红字,若为以前年度所得税退回。

3、计提时:借:所得税费用 贷:应交税费-企业所得税 缴纳时:借:应交税费-企业所得税 贷:银行存款 所得税费用是指企业经营利润应交纳的所得税。“所得税费用”,核算企业负担的所得税,是损益类科目;这一般不等于当期应交所得税,因为可能存在“暂时性差异”。

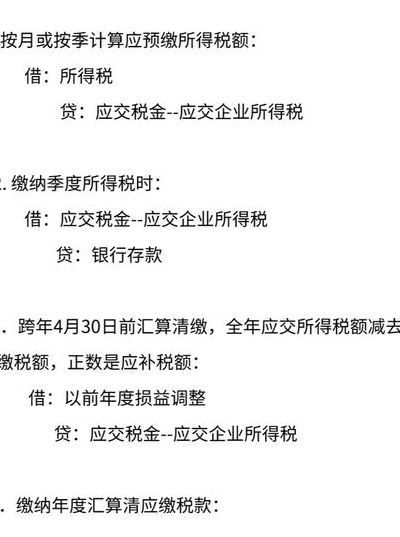

4、按月或按季计算应预缴所得税额和缴纳所得税时,应编制如下会计分录:借记“所得税费用”,贷记“应交税费——应交企业所得税”。在上交税款时,应编制如下会计分录:借记“应交税费——应交企业所得税”,贷记“银行存款”。企业所得税汇算清缴的会计处理,通过“以前年度损益调整”科目核算。

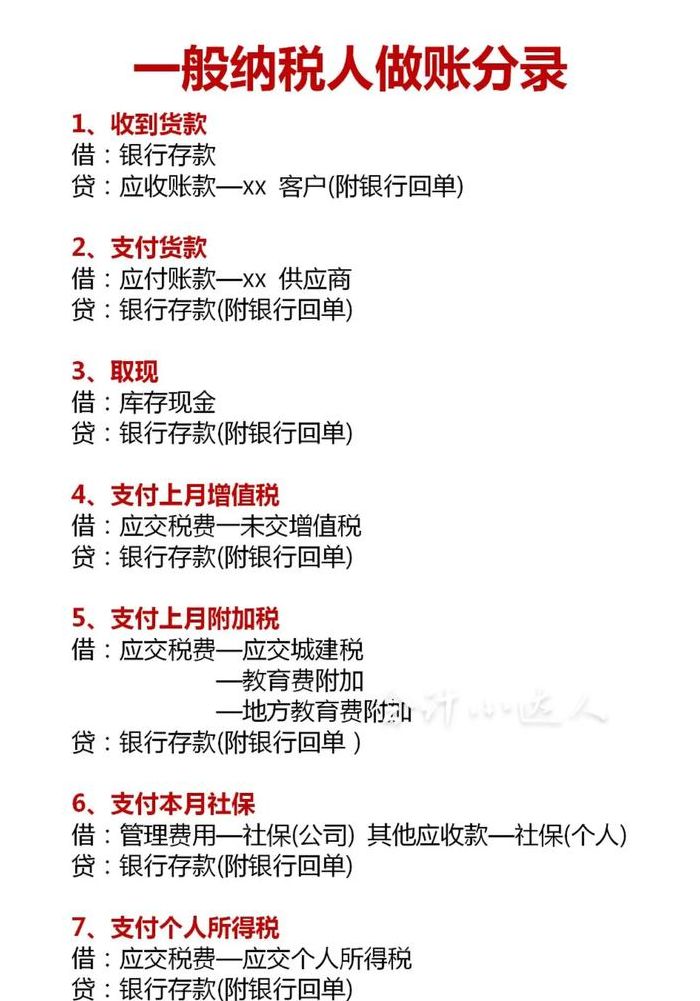

个人所得税怎么做会计分录

1、缴纳个税时:借:应交税费-代扣代缴个人所得税 贷:银行存款。

2、计提本月个人所得税的会计分录如下:借:管理费用——工资 贷:应交税费-代扣代缴个人所得税 借:管理费用——工资;贷:应交税费-代扣代缴个人所得税。当企业计提员工工资时,会做出相应的会计分录,其中包括将工资费用计入管理费用,并同时在应交税费中反映出代扣代缴的个人所得税金额。

3、个人缴纳个税会计分录怎么做:计提工资和实际发放工资需要分别记录,同时应交税费也需要在月末根据实际情况申报纳税。个人所得税是代扣代缴,也就是说在发放工资时进行扣缴,因此不是计提。

4、代扣个人所得税:借:应付职工薪酬——职工工资、奖金、津贴和补贴。贷:应交税费—应交个人所得税 交纳个人所得税:借:应交税费——应交个人所得税。贷:银行存款 个人所得税的计算公式:居民个人综合所得应纳税额的计算。首先,工资、薪金所得全额计入收入额。

5、个人所得税是由雇主在发放工资时代扣代缴,因此无需进行计提处理。工资的会计分录为:借:管理费用——工资 贷:应付职工薪酬——工资 在月末时,根据账面上实际应交的个人所得税金额进行申报并上交至税务机关。

6、借:管理费用/销售费用/生产成本(根据员工所属部门确定)贷:应交税金——应交个人所得税 这一步骤的目的是将应缴纳的个税作为企业的负债记录在账,以便后续支付。

个人所得税会计分录怎么做

1、缴纳个税时:借:应交税费-代扣代缴个人所得税 贷:银行存款。

2、在未缴纳个人所得税之前,会计分录应如下:借:应付职工薪酬 贷:应交税费-个人所得税 当个人所得税需要缴纳时,会计处理为:借:应交税费-个人所得税 贷:银行存款 这里,“应付职工薪酬”是企业应付给员工的薪酬总额,包括工资、奖金、福利等。

3、首先,当企业代交员工的个人所得税时,会计分录为:借“其他应付款——代交个人所得税”,贷“应交税金——代扣代缴个人所得税”。这一步骤表示企业承担了员工的个人所得税责任,但尚未实际支付。接着,在扣减员工工资时,会计分录为:借“应付工资”,贷“其他应付款——代交个人所得税”。

4、个人所得税的计算方法:确定纳税人的收入类别和适用税率;计算应纳税所得额,即扣除各项法定的费用后的余额;应用累进税率表计算应纳税额;扣除已预缴的税款,得出应补(退)税额。

企业所得税会计分录怎么做

1、企业所得税会计分录为借:所得税费用,贷:应交税费—应交企业所得税;上交时,借:应交税费—应交企业所得税,贷:银行存款。

2、企业所得税的计提会计分录是:借:所得税费用 贷:应交税费-企业所得税 交完时:借:应交税费-企业所得税 贷:银行存款 当期所得税费用就是当期应交所得税=应纳税所得*所得税税率(25%),其中应纳税所得=税前会计利润(即利润总额)+纳税调整增加额-纳税调整减少额。

3、季度缴纳企业所得税的会计分录是:计提时:借:所得税费用 贷:应交税费-企业所得税 缴纳时:借:应交税费-企业所得税 贷:银行存款 所得税费用是指企业经营利润应交纳的所得税。

4、根据《企业所得税暂行条例》的规定,企业所得税按年计算,可以分月或分季预缴。按月或按季计算应预缴所得税额和缴纳所得税时,应编制如下会计分录:借记“所得税费用”,贷记“应交税费——应交企业所得税”。

5、借:所得税费用 贷:应交税费——应交企业所得税 在上交所得税时:借:应交税费——应交企业所得税 贷:银行存款 企业所得税汇算清缴的会计处理则通过“以前年度损益调整”科目进行。

交企业所得税怎么做会计分录

缴纳企业所得税会计分录怎么做如下:企业产生企业所得税分录为:借:所得税费用,贷:应交税费——应交所得税。企业缴纳企业所得税分录为:借:应交税费——应交所得税,贷:银行存款。企业所得税费用结转本年利润分录为:借:本年利润,贷:所得税费用。

企业所得税先计提后缴纳,企业所得税会计分录如下:计提时:借记所得税;贷记应交税费-应交所得税。上缴时:借记应交税费-应交所得税;贷记银行存款。结转时:借记本年利润;贷记所得税。

借:所得税费用 贷:应交税费——应交企业所得税 在上交所得税时:借:应交税费——应交企业所得税 贷:银行存款 企业所得税汇算清缴的会计处理则通过“以前年度损益调整”科目进行。